Uma nota promissória é um instrumento útil para diversas situações financeiras, mas requer cuidado e responsabilidade na sua emissão e recebimento.

Esses documentos são grandes aliadas quando o assunto é evitar problemas financeiros causados pelos famosos acordos verbais – aqueles combinados que ficam só no boca a boca.

A função da nota é justamente oficializar essa situação, garantindo que todas as partes envolvidas tenham comprometimento legal e ninguém saia prejudicado.

O documento traz informações objetivas para descrever a promessa de pagamento. No entanto, alguns dados obrigatórios devem ser preenchidos para garantir a validade jurídica da nota.

Por isso, é importante conhecer as regras e as implicações legais das notas. Você encontra todas essas informações ao longo deste conteúdo, aproveite a leitura!

O que é nota promissória?

Nota promissória é um documento que formaliza uma promessa de pagamento de dívidas em um determinado prazo. É uma espécie de cheque, mas sem o envolvimento do banco.

Conhecida também como título de crédito, essa nota tem validade jurídica e deve trazer todas as informações relacionadas ao pagamento, como valor e data de vencimento.

O documento pode ser utilizado no ambiente corporativo para formalizar negociações entre empresas, assim como no processo de venda de produtos e serviços para consumidores.

Além disso, a nota pode ser emitida para oficializar a promessa de pagamento de uma dívida renegociada ou cobrança de pagamentos em atraso, por exemplo.

Como funciona a nota promissória?

As notas, ou títulos de crédito, são atestados da dívida e do comprometimento de pagamento. Nesse contexto, elas podem servir como forma de financiamento, garantia ou investimento.

Independente da aplicação, o documento deve especificar dados como o prazo de validade – que pode ser à vista, quando o pagamento é feito no momento da apresentação do documento, ou a prazo, quando é determinada uma data futura.

Neste caso, é necessário indicar o vencimento da nota, que pode ser fixo (uma data específica) ou variável (um período após a emissão ou à vista).

Não é necessário fazer a autenticação do documento, mas essas informações são importantes para que ele tenha validade legal.

Além disso, o título pode trazer a cobrança de juros, mas é importante que as taxas estejam claras na descrição do documento.

Há ainda a possibilidade de firmar o pagamento parcelado da dívida, que traz uma nota diferente para cada parcela.

Rasuras e informações contraditórias podem invalidar o documento, assim como a falta de dados obrigatórios.

Em geral, o credor fica com a nota até a quitação da dívida, como forma de garantia do pagamento. Depois disso, o documento volta ao devedor, que é o responsável pela emissão da nota, como comprovante de pagamento.

Caso o pagamento seja realizado antes da data de vencimento, o emitente – que é o devedor – pode cancelar o documento.

Apesar de ser mais comum entre empresas e clientes ou em vendas B2B, esse processo de formalização pelas notas também pode ser realizado entre pessoas físicas.

Tipos de nota promissória

Existem dois tipos de notas promissórias, com uma diferença principal entre eles: a possibilidade de desfazer o negócio.

Os dois modelos têm o objetivo de formalizar o pagamento de uma dívida, mas funcionam de forma diferente na prática e, por isso, também servem para representar situações distintas.

Conheça os tipos de nota e o que caracteriza cada um deles.

Pro-soluto

O modelo pro-soluto é aquele em que o credor não pode desfazer a operação caso o devedor não pague, devendo recorrer ao judiciário para executar o título.

Nesse tipo de nota, a dívida considera-se quitada, independente do pagamento efetivo. O documento determina que o negócio responsável por originar a nota não pode ser desfeito ou questionado, mesmo que o devedor não pague o valor devido.

Ou seja, é possível protestar a dívida, mas não é possível desfazer o negócio.

Por exemplo, se alguém compra um imóvel e paga uma parte à vista e outra parte com uma nota pro-soluto, o vendedor não pode reaver o imóvel se o comprador não pagar a nota.

Nesse caso, o vendedor só pode cobrar a nota na justiça.

Pro-solvendo

Ao contrário do modelo anterior, a nota pro-solvendo é aquela em que o credor pode extinguir o valor do contrato e resolver o problema se o devedor não pagar.

Esse documento também é uma forma de garantir o pagamento da dívida, mas ele não considera a dívida quitada.

Nesse caso, o negócio que originou a nota só é finalizado quando o devedor realiza o pagamento. Se o devedor não pagar, o credor pode desfazer o negócio ou exigir o cumprimento da obrigação.

Pensando no exemplo da compra de imóveis mais uma vez, dessa vez com pagamento parcelado.

Nessa situação, é possível emitir uma nota para cada parcela e o negócio só é considerado concluído após o pagamento da última parcela. Caso o devedor não cumpra o acordo, o vendedor pode reaver o imóvel.

Entenda o que diz a lei da nota promissória

Como vimos, a nota promissória tem validade jurídica e é regulada pelo Decreto 2044/1908, responsável por definir as informações obrigatórias que conferem legalidade ao documento.

Além disso, a legislação regulamenta o pagamento, vencimento e o protesto das notas, assim como o cancelamento do documento, definindo os direitos e obrigações das partes envolvidas no acordo.

Vamos esclarecer esses pontos de maneira detalhada ao longo do conteúdo, mas antes vamos explicar a relação da nota com contratos.

Nota promissória pode ser vinculada a um contrato?

A nota pode ser vinculada a um contrato, desde que as partes envolvidas aceitem essa vinculação. No entanto, vale destacar que a nota não representa o contrato em si.

Ela pode ser usada para diversos tipos de negócios, formais ou informais, entre pessoas físicas ou jurídicas, mas representa apenas a dívida, não o contrato entre as partes.

Caso exista esse contrato, algumas informações, como a cobrança de juros, por exemplo, não constam na nota e sim no contrato.

Nesses casos, a nota serve apenas como representação legal da promessa de quitação da dívida pelo devedor.

O que acontece se a nota não for paga?

Caso o valor da dívida não seja pago dentro do prazo descrito na nota promissória, ela pode ser protestada na justiça.

A nota é um documento oficial, por isso pode servir como prova jurídica para contestar a falta de pagamento na data previamente acordada.

Nesses casos, o devedor pode ter judicialmente cobrado e ter seu nome registrado em cadastros de inadimplentes, como SPC e Serasa.

O prazo para protestar uma nota é de três dias úteis após o vencimento. Em geral, é necessário buscar o cartório responsável pelo recebimento do valor para iniciar o processo.

Se houver o pagamento integral da dívida após protesto, o emitente deve dar baixa no documento e devolver ao devedor.

Caso o credor não exerça seu direito de cobrança dentro do prazo legal, que é de três anos a partir do vencimento, a nota pode ser cancelada por prescrição.

Quais os riscos de uma nota promissória?

A nota pode ser uma grande aliada para formalizar empréstimos, compras e vendas, mas existem riscos que devem ser considerados antes de se comprometer com esse tipo de título.

O principal é o risco de não receber o dinheiro devido ou, no caso do devedor, não pagar o que foi acordado. Essas situações de inadimplência podem gerar problemas judiciais, como multas, juros e protestos da nota.

Outro fator que merece atenção é a fraude, que pode ocorrer em diferentes contextos, como a alteração do valor ou data de vencimento da nota, ou ainda pela falsificação de assinaturas, por exemplo.

Nesse contexto, alguns cuidados devem ser adotados para garantir que o documento não gere problemas, como:

- preenchimento correto das informações obrigatórias;

- conferir os dados preenchidos antes de assinar o documento;

- verificar a idoneidade e a capacidade de pagamento do emitente;

- emissão de uma nota específica para cada parcela, em caso de pagamento parcelado.

Além disso, é importante guardar a nota em um lugar seguro para evitar a perda do documento, o que pode dificultar a cobrança da dívida ou a contestação judicial em caso de falta de pagamento.

Caso isso aconteça, é possível emitir a segunda via da nota ou solicitar o cancelamento do documento. No entanto, é preciso provar a perda ou extravio para que o cancelamento seja feito.

Como preencher nota promissória?

Ao emitir nota promissória, é importante ficar atento a algumas informações obrigatórias, responsáveis por conferir validade jurídica ao documento.

Esses dados, definidos pela legislação, incluem:

- valor do pagamento;

- endereço do devedor;

- data e local de pagamento;

- data de emissão do documento;

- assinatura do emitente (devedor);

- nome da pessoa ou empresa a quem o valor será pago, bem como do devedor;

- denominação “nota promissória” ou a expressão equivalente na língua em que for emitida;

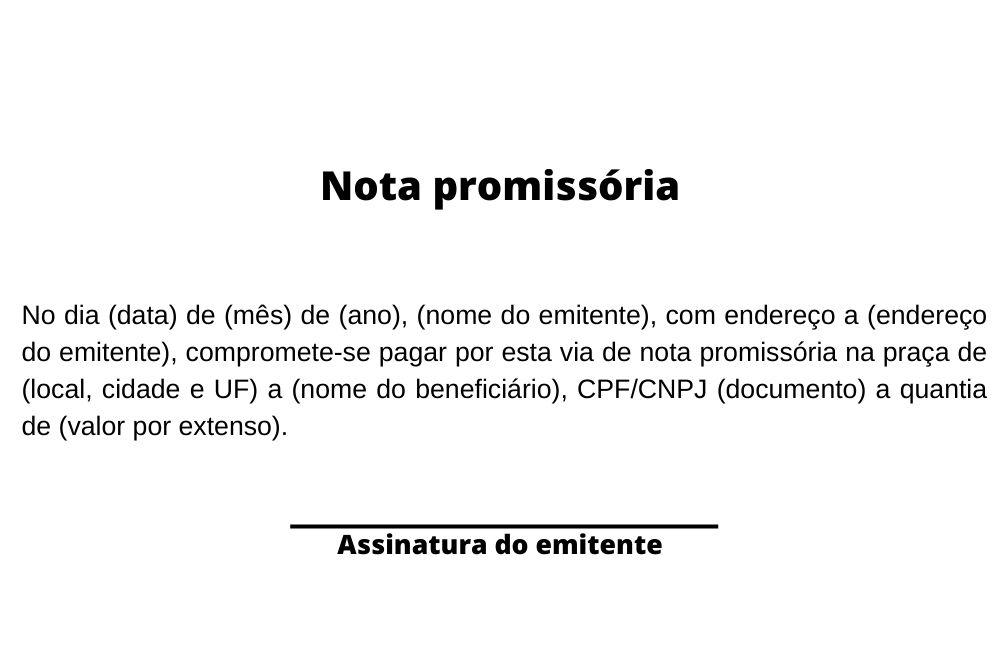

Modelo de nota promissória

É possível encontrar modelos de notas em blocos que podem ser comprados já prontos. Nesses casos, basta preencher as informações para dar continuidade ao processo.

Outra opção é redigir a nota de maneira personalizada. Para isso, é importante lembrar de incluir todos os dados obrigatórios e especificar a nomenclatura do documento por extenso.

Separamos aqui um modelo de nota simples que você pode redigir:

TOTVS Techfin

As notas são uma ferramenta antiga de cobrança de dívidas e podem ser muito úteis, mas é possível simplificar o ciclo financeiro da sua empresa com o apoio da tecnologia.

Com as soluções TOTVS Techfin permitem que você ofereça crédito aos seus clientes, otimize sua gestão financeira e antecipe os prazos de seus recebimentos.

Além disso, a plataforma possibilita uma prorrogação ou parcelamento dos boletos de seus fornecedores em poucos cliques, com um processo totalmente virtual.

Outra solução disponível ajuda você a gerar mais oportunidades de negócios na sua empresa, com o TOTVS Mais Negócios, que permite vendas B2B com limites maiores e prazos melhores para seus clientes.

Conheça as possibilidades da TOTVS Techfin e simplifique o ciclo financeiro do seu negócio

Conclusão

A nota promissória pode trazer benefícios tanto para o credor quanto para o devedor, pois facilita a negociação, evita a burocracia e permite o protesto em cartório se houver inadimplência.

No entanto, é preciso ter cuidado com o documento, pois ele também pode gerar problemas jurídicos se não for preenchido corretamente ou se for fraudado.

Para evitar esse tipo de situação, conhecer as implicações legais e entender quando a nota deve ser utilizada, como fizemos ao longo deste conteúdo, são passos fundamentais.

Hoje, com a tecnologia, o processo de crédito é muito mais simples e seguro para ambas as partes.

Soluções como as da TOTVS Techfin evitam prejuízos financeiros causados pelo atraso de pagamentos e auxiliam as empresas com o controle e antecipação de recebíveis.

Para complementar o conhecimento, vale a leitura do nosso artigo sobre os benefícios da antecipação de recebíveis.

Deixe aqui seu comentário